港股IPO:外資投行保薦量承銷量雙雙下降或淡出C位香港新聞網9月1日電 今年以來港股市場各機構共保薦52家企業,A股各機構共保薦56家企業,從保薦數量上來看,兩地差距不大。從IPO承銷規模上來看,港股規模未及A股。而今年的保薦機構排名中,許多外資機構的身影消失了,外資機構承銷格局同樣發生大變化。 據港交所數據統計,截至8月23日,港股市場共有43只新股上市,募資金額199.86億港元。相較去年同期增加了6家,但較208.51億港元募資金額有所下降。從近5年數據來看,港股市場IPO數量和募資金額均呈下降趨勢。新上市的43家企業,募資金額最大的是茶百道,發售募資淨額24.63億港元,保薦人為中金香港,其次是西銳,發售募資淨額13.92億港元,保薦人同樣為中金香港。

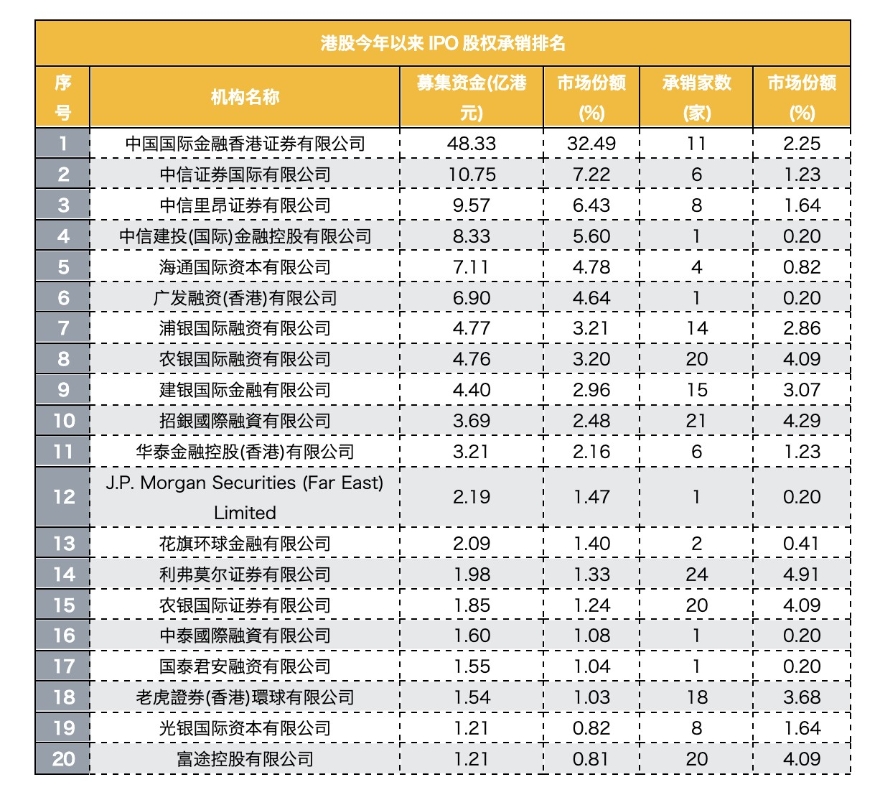

(圖源:東方財富) 港股IPO承銷保薦業務,中資投行顯現優勢,中金香港更有著絕對的優勢。從IPO保薦家數維度看,中金香港今年以來已保薦11家公司,佔據市場份額超20%。中信證券國際緊隨其後,共保薦6家,市場份額占比11.54%。中信里昂證券為中信證券全資境外子公司,共保薦4家。海通國際共保薦4家,市場份額佔據7.69%。華泰香港共保薦2家,市場份額3.85%。中信建投國際、廣發、平安香港、中泰國際、國泰君安融資各保薦1家。 銀行系投行今年紛紛發力,在港股IPO保薦業務中佔有一席之地。今年以來,農銀國際、建銀國際、招銀國際各保薦2家,光銀國際、中銀國際、浦銀國際、交銀國際各保薦1家。而去年同期僅有招銀國際一家有保薦項目,今年農銀國際、建銀國際、光銀國際、中銀國際、浦銀國際、交銀國際均在IPO保薦業務上取得了進展,為香港股市帶來了活力。 再看IPO承銷數據,銀行系投行承銷家數多,招銀國際承銷了21家IPO,農銀國際承銷了20家,港股今年近一半的IPO被這兩家機構承銷。建銀國際承銷了15家,浦銀國際承銷了14家,光銀國際承銷了8家。儘管承銷募資規模與證券公司相比有差距,但從承銷數量上看,銀行系投行在股權承銷市場上展現出了較高的活躍性,在香港IPO市場承擔著重要角色。 同時發現,今年,外資投行在港股IPO市場雖佔據一定市場份額,但并未展現出較強的競爭力。摩根大通、花旗、野村國際分別保薦1家。港股IPO股權承銷排名中,外資投行均在10名以外,摩根大通、花旗、利弗莫爾分別排名第12、13、14名,共募資6.26億港元,募資規模在全市場僅佔4.21%。 與去年同期相比,外資投行保薦數量整體有所下降。去年同期,摩根士丹利共保薦3家,在保薦機構中排名第2。高盛證券共保薦2家,在保薦機構中排名第3。麥格里資本為澳大利亞麥格里集糰子公司,共保薦1家。星展亞洲、摩根大通、美林亞太、花旗、UBS等各保薦1家。 而今年的保薦機構排名中,許多外資機構的身影消失了,僅有摩根大通、花旗、野村國際仍在榜,摩根士丹利、高盛證券、麥格里資本、星展亞洲、美林亞太、花旗、UBS等機構暫未有保薦項目。 外資機構承銷格局同樣發生大變化。去年同期IPO股權承銷排名第2、募資金額15億港元、市場份額占比17.27%的高盛證券,今年已消失在承銷排名前20的榜單中。KKR資本去年1-8月募資金額排名第4,今年同樣未進前20名。出現此種情況的還有星展、美林、麥格里資本等機構。外資投行在香港IPO的影響力似乎正在逐漸減弱。 (完) 【編輯:錢林霞】

|